出張費用のまとめページはこちら

海外出張が多い企業、とりわけ、海外支店での長期滞在の多い従業員が存在する企業にとって考慮しなければいけないのが国際課税です。国際課税においては、渡航国側も課税することが可能なので二重課税が発生する恐れがあります。

一方で日本と租税条約を締結している国においては短期滞在者免税(183日ルール)の要件を満たせば、出張した国での課税は免除されることになっています。

今回は、短期滞在者免税について解説します。

もくじ

国際課税においては、原則、会社などに勤務して受け取った給与が発生した国は、居住している国だけでなく、勤務した国でも課税することできるルールとなっています。

そのため、海外出張を行った場合は、渡航国でも仕事し、結果として給与を受け取ったことになるので、渡航国からも課税されることになります。

国際課税に従い、出張に伴う海外での滞在に対して課税を行うと、渡航国と自国での二重課税の問題が発生します。その場合、手続きも非常に煩雑になります。

そのため、日本との間で租税条約を締結している国では、一定の要件を満たしていれば、渡航国での課税が免除されることになっています。この制度を短期滞在者免税(通称「183日ルール」)と言います。

短期滞在者免税は、日本と該当国の租税条約によって定められている規程になります。そのため、その要件は国によって異なります。なお、租税条約のモデル条約であるOECDモデル租税条約においては、第15条2項に短期滞在者免税が記載されています。第15条2項によると、次の3要件を満たした場合に、短期滞在者免税が適用されるとしています。

参考:Model Tax Convention on Income and on Capital 2017(OECD)

課税年度において開始し、または終了するいずれの12か月の期間においても、報酬を受領するものが他方の締約国(=出張先)内に滞在する合計機関が183日を超えないこと。

なお、滞在期間のカウント方法は国によって異なるので注意が必要です。

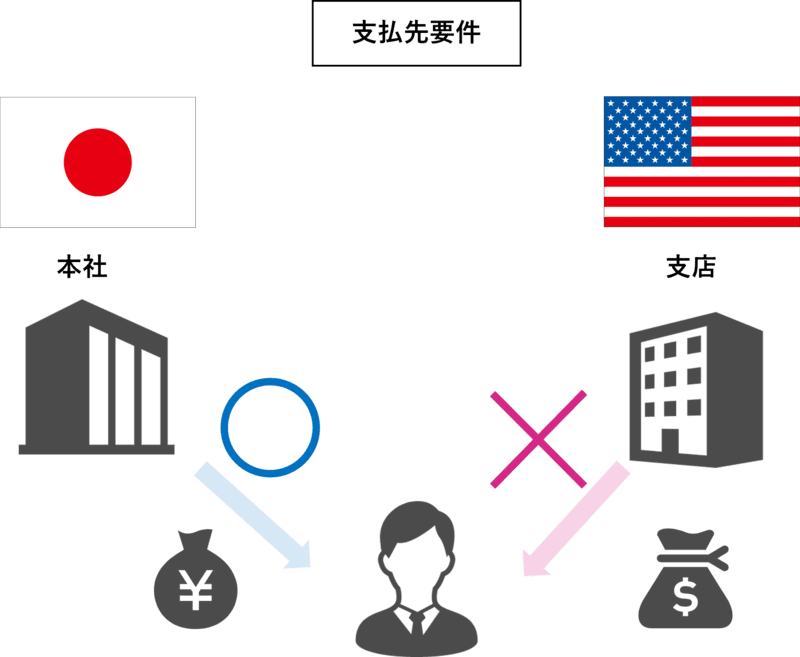

給与等の報酬が、他方の締約国(=出張先)内の居住者でない雇用者又はこれに代わる者から支払われるものであること。

例えば、日本の会社に勤めている社員がアメリカに出張し、日本に本社を有する企業のアメリカ支店で勤務した場合に、アメリカ支店から給料が支払われていないことを意味します。

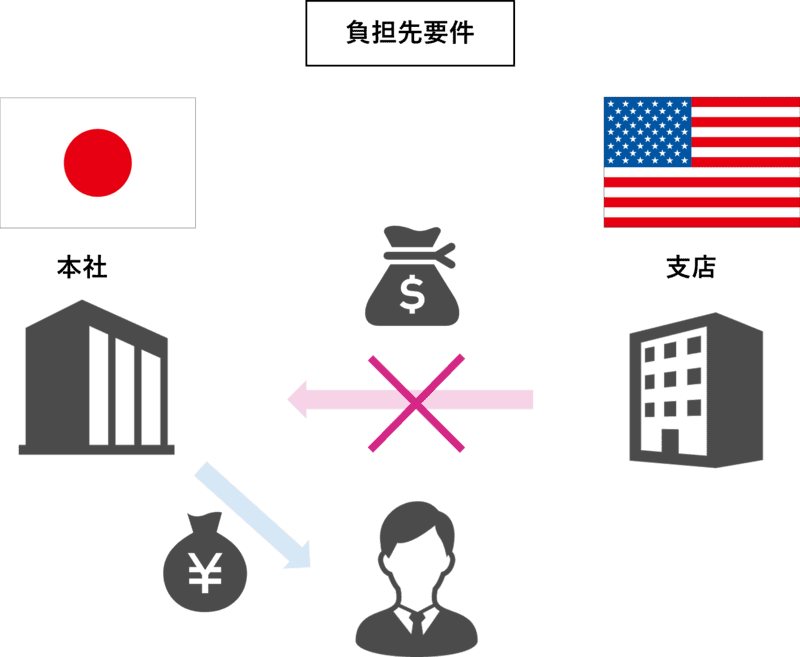

雇用主が拠点を他方の締約国(=出張先)内に有する場合に、給与等の報酬がその施設によって負担されるものでないこと。

先の例でいえば、給与は日本の会社から支払われている(=バンコク支店から直接支払われていない)ものの、その費用をバンコク支店が負担していないことを意味します。

短期滞在者免税(183日ルール)の適用条件の1つとして、「出張先の渡航国に183日を超えて滞在しないこと」がありましたが、滞在期間のカウント方法については、暦年・継続・課税年度の三パターンがあります。それぞれのカウント方法について解説します。

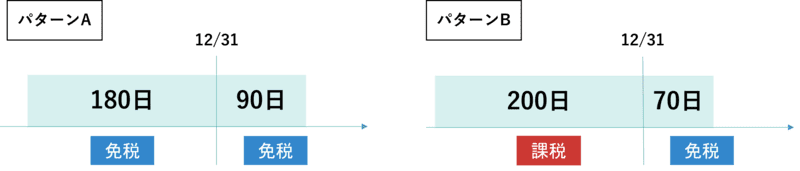

暦年でカウントする場合は、その年の1月1日から12月31日までの期間の滞在日数をカウントし、183日を超えているか否かを判定する方法です。

例えば、年をまたいで270日間連続で滞在した場合、パターンAのように両方の年ともに183日を超えていなければ免税対象となります。一方、パターンBのように一方の年が183日を超えている場合は、超えている年が課税対象になります。

暦年ベースでカウントする国としては、中国や韓国が挙げられます。

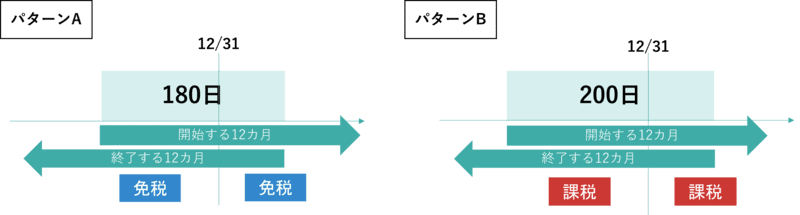

滞在開始から継続する12か月又は滞在終了までの継続する12か月で183日以内かどうかで判定する方法です。

例えば、パターンAのように年をまたいで180日間連続で滞在した場合、滞在開始及び滞在終了からの12ヵ月で183日を超えていないので、前後の年ともに免税対象となります。一方、パターンBのように年をまたいで200日間連続で滞在した場合、滞在開始及び滞在終了からの12ヵ月で183日を超えるので、前後の年ともに課税対象となります。

継続する12か月でカウントする国としては、アメリカやイギリスが挙げられます。

課税年度を基準に183日を超えているか否かを判定する方法です。渡航国の課税年度に基づき、日数のカウントを行います。

日本の場合では、令和4年度(年度)の所得・課税証明書は、令和3年1月から12月(令和3年分)の収入を基に計算したものになります。つまり、令和4年度が183日ルールに適しているか否かの判断は、令和3年1月から12月の滞在期間によって判定されることになります。

短期滞在者免税の要件を満たせなかった場合や、租税条約が締結されておらず短期滞在者免税の適用が出来なかった場合などには、二重課税をされてしまう可能性があります。

二重課税されてしまった場合は、日本での税務申告の際に、外国税額控除という手続きをすることで、居住国での納税額を減らすことにより、二重課税を解消することが可能です。

ただし、外国税額控除出来る金額は予め定められた数式により計算され、海外で納めた税金の全額が確実に控除できるわけではありません。

そのため、二重課税を回避するためにも、諸外国での滞在日数を管理することが重要になります。

出張手配・管理にお困りの企業様向け:出張支援クラウド BORDERのサービス概要資料を無料配布中です。

■BORDERのサービス概要資料のダウンロード

出張支援クラウド BORDERを活用して、出張業務の効率化とコスト削減を実現しませんか?